Вы создаете прекрасные картины, пишите статьи на заказ, занимаетесь частным извозом, предлагаете индивидуальные уроки, и при этом неплохо зарабатываете? Значит, самое время подумать о получении статуса самозанятого лица. Возможно, пора трудиться официально, платить налоги, вести простую отчетность – и забыть о проблемах со справками и проверяющими.

Кто вправе называться самозанятым лицом

Начнем из обозначения понятия – что такое «самозанятое лицо». Согласно законодательной базе нашего государства, самозанятое лицо – это человек, который осуществляет независимую финансовую деятельность и оплачивает специальный налог на профессиональный доход.

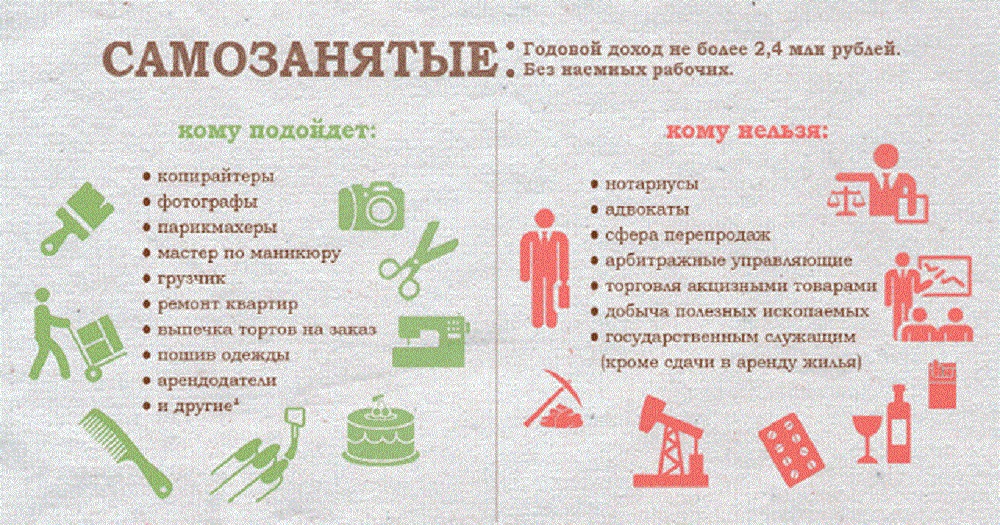

Такой вариант оптимален для тех, кто:

- не имеет работодателя;

- не привлекает наемных рабочих;

- не получает прибыль за год свыше 2,4 млн. руб.

Представителей профессий, которым выгодна данная альтернатива, можно определить в условные группы, связанные со следующей практикой:

- проведением праздничных мероприятий;

- предоставлением услуг по перевозке;

- осуществлением фото- и видеосъемок;

- оказанием косметологических услуг;

- реализацией собственной продукции;

- консультированием или ведением бухгалтерии;

- сдачей помещений в аренду;

- исполнением строительных и ремонтных работ;

- удаленной занятостью через электронные площадки.

Также на специальный налоговый режим могут перейти индивидуальные предприниматели, не имеющие штата сотрудников, и ведущие бизнес на территории России. Это позволит отчислять налог по льготной ставке: 4% – если денежные средства получены от физических лиц, 6% – от юридических лиц.

Предпринимателю следует зарегистрироваться через мобильное приложение «Мой налог», на сайте ФНС либо через банковские сервисы, а дальше процедура зависит от текущей системы налогообложения:

- если речь идет об общей системе, то достаточно пройти оформление как самозанятый, новый вид налога будет начисляться автоматически;

- если дело касается упрощенной системы или единого налога, то в течение месяца после регистрации нужно выслать в налоговую службу уведомление о прекращении работы в предыдущем режиме;

- при патентной схеме придется ожидать окончания срока действия патента или уведомить налоговую службу об отказе от него.

Почему хорошо быть самозанятым лицом

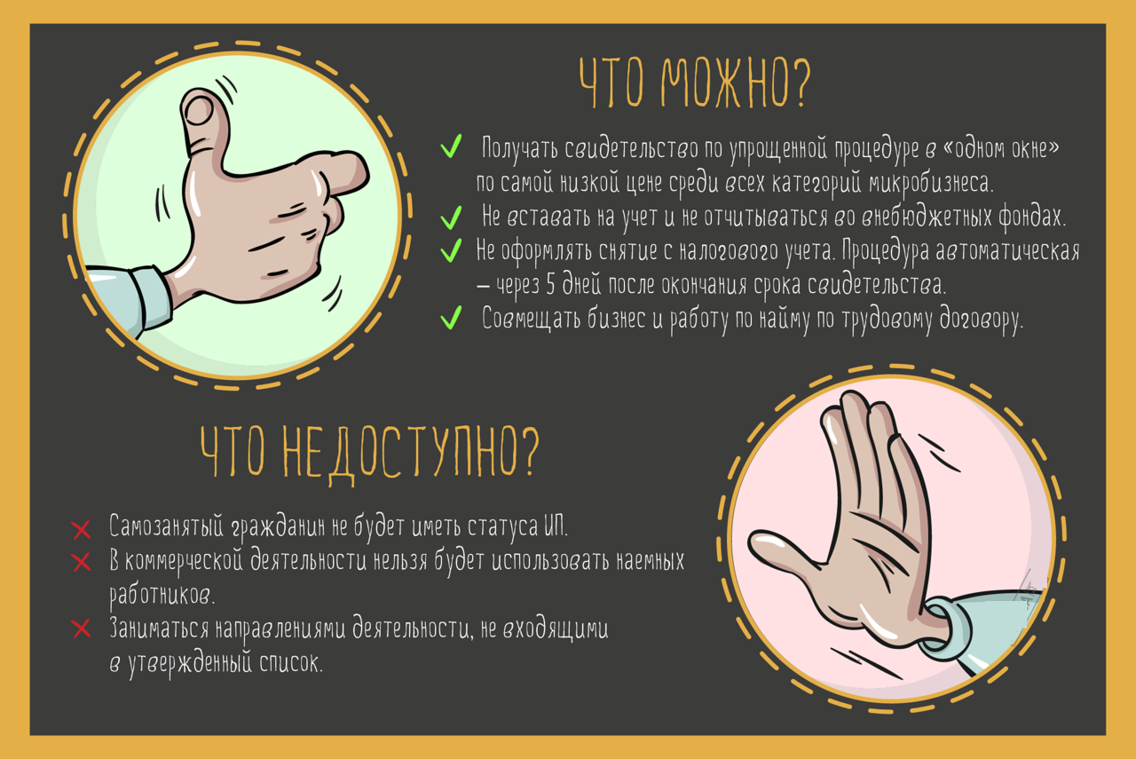

Итак, если ремесленник, фрилансер, водитель или преподаватель, мастер маникюра или сапожник решили легализировать свою деятельность, они должны понимать, какие преимущества получают:

- посещать налоговую службу не придется – регистрация осуществляется за 20 минут через приложение;

- нет обязательных платежей – в случае прекращения работы и денежных поступлений, не нужно налог платить;

- есть возможность совмещать с основным видом занятости;

- не надо заполнять налоговую декларацию;

- кассовый аппарат не важен;

- несложная отчетность – предусмотрено автоматическое удержание налогов через специальные сайты;

- нет необходимости в расчетном счете – деньги можно получать наличными или на карту;

- открывается доступ к льготным займам и кредитам.